Le paiement des factures et le simple fait de réussir à joindre les deux bouts, font aussi partie des préoccupations des Canadiens qui doivent composer avec la pandémie.

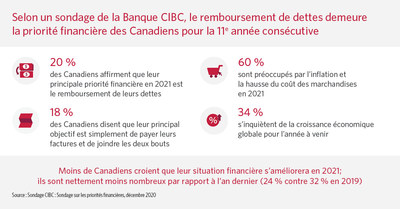

TORONTO, le 29 déc. 2020 /CNW/ - Malgré une pandémie et des incertitudes financières, une nouvelle étude de la Banque CIBC révèle que, pour la onzième année consécutive, le remboursement de la dette demeure la priorité financière des Canadiens à l'aube de la nouvelle année (20 %), cette priorité étant suivie de près par le paiement des factures et réussir à joindre les deux bouts (18 %). L'optimisme pour l'année à venir a diminué. Les Canadiens sont moins beaucoup moins nombreux qu'il y a un an à croire que leur situation financière s'améliorera en 2021 : 24 % contre 32 % en 2019.

Le pessimisme quant à l'année à venir est alimenté par des préoccupations au sujet d'un éventuel ralentissement économique (pour 78 % des Canadiens, contre 55 % en 2019). L'inflation et la hausse du coût des biens au cours des douze prochains mois (60 % des répondants) ainsi que le ralentissement de la croissance économique globale (34 % des répondants) sont au nombre des principales préoccupations de bon nombre de personnes. L'incertitude du contexte actuel rend également difficile la planification, selon la plupart des répondants au sondage (71 %).

« Les Canadiens ont été confronté à tant de défis cette année, il est compréhensible qu'ils soient préoccupés par l'économie en 2021. Si cette année nous a appris quelque chose, c'est que nous ne pouvons pas toujours prévoir ce qui s'en vient, et le meilleur moyen d'éviter l'imprévu est de préparer un plan et d'être ouvert à l'adaptation lorsque les circonstances changent », a déclaré Carissa Lucreziano, vice-présidente, Conseils en finances et placements à la Banque CIBC.

Près de la moitié des répondants (43 %) affirment que la pandémie a eu des répercussions négatives sur leurs finances personnelles. Parmi les personnes touchées, la moitié (52 %) disent ne pas avoir les conseils et l'information dont elles ont besoin pour mettre leurs finances sur la bonne voie, et près de la moitié (46 %) croient qu'il leur faudra plus de 12 mois pour se remettre sur la bonne voie. Près des trois quarts (74 %) des répondants affirment qu'ils se sont abstenus d'emprunter plus en 2020.

« Compte tenu des incertitudes que nous avons connues cette année, plus de la moitié des Canadiens disent qu'ils doivent mieux maîtriser leurs finances l'année prochaine et beaucoup d'entre eux déclarent qu'il leur serait utile d'avoir recours à des conseils d'experts en matière de planification financière. Un conseiller peut servir de guide pour vous aider à réaliser des priorités telles qu'équilibrer les objectifs de remboursement des dettes et d'épargne, créer un plan solide pour faire face aux temps difficiles et vous garder sur la bonne voie pour réaliser vos ambitions financières », a ajouté Mme Lucreziano.

Mme Lucreziano propose les conseils suivants pour la gestion financière en période d'incertitude :

- Planifier les flux de trésorerie : faites un suivi de tous vos revenus, qu'il s'agisse de chèques de paie, de prestations gouvernementales, de biens locatifs, de placements ou autres. Ensuite, faites le suivi de vos dépenses, y compris les paiements automatiques effectués à partir des cartes de crédit ou des comptes de débit, pour avoir un portrait réaliste de là où va votre argent, des réductions possibles et de la meilleure façon de redistribuer les fonds.

- Envisager la consolidation des dettes et la planification du crédit : il existe plusieurs façons d'améliorer votre crédit. Un conseiller peut vous aider à examiner l'endettement global, les taux d'intérêt et les frais associés à chacun. Ensuite, les meilleures options de remboursement peuvent être envisagées, notamment le regroupement de plusieurs dettes en un seul prêt, ce qui peut faciliter la gestion des paiements et peut-être réduire les coûts d'intérêt globaux.

- Garder le cap tout en demeurant flexible: quels que soient les défis que le contexte externe peut poser, gardez le cap sur vos objectifs financiers et demeurez ouvert à l'idée de revoir votre plan pour réaliser vos ambitions.

Mme Lucreziano présente plus de renseignements dans une vidéo accessible ici.

Principales conclusions du sondage :

- Les principales raisons qui ont poussé les répondants à s'endetter davantage cette année étaient les dépenses quotidiennes plus élevées que leur revenu mensuel (39 % des répondants) et la perte de revenu (27 % des répondants).

- Parmi les objectifs qui figurent au haut de la liste de rêve des répondants, on compte : voyager (43 %, baisse de 22 % par rapport à 2019) atteindre un objectif personnel de conditionnement physique ou commencer un passe-temps créatif (17 %).

- Les Canadiens sont moins beaucoup moins nombreux qu'il y a un an à croire que leur situation financière s'améliorera en 2021 (24 % contre 32 % en 2019)

Pour aider ses clients à ne pas perdre de vue leurs ambitions à long terme, la Banque CIBCa lancé récemment l'outil Pro-objectifs CIBC, une nouvelle plateforme novatrice qui facilite la planification financière. Maintenant offert aux clients de Service Impérial CIBC, l'outil Pro-objectifs CIBC modernise et simplifie l'expérience d'établissement d'objectifs, en permettant aux clients de commencer à planifier leurs finances par voie numérique grâce aux Services bancaires CIBC en direct. Les clients peuvent ensuite travailler avec leur conseiller pour obtenir de l'expertise financière et les renseignements nécessaires pour élaborer leurs plans à long terme. Ils peuvent aussi utiliser la plateforme Pro-objectifs CIBC pour suivre leur progrès en tout temps. La plateforme Pro-objectifs CIBC donne également aux clients une vue d'ensemble de leurs finances et met en évidence les occasions, les déficits et les excédents dans des domaines comme les flux de trésorerie, afin que les clients connaissent bien les occasions leur permettant de progresser davantage et qu'ils sachent ce qu'ils doivent faire pour atteindre leurs objectifs.

De plus, le 28 janvier 2021, la Banque CIBC offrira des webinaires gratuits en français et en anglais mettant en vedette un groupe d'experts de la Banque CIBC qui échangeront des idées et des conseils pour aider les Canadiens à renforcer leur confiance en matière de finances et à se fixer des objectifs pour la nouvelle année.

Avis d'exonération de responsabilité

Du 26 au 29 août 2020, un sondage en ligne a été réalisé par Maru/Blue auprès de 3 028 adultes canadiens choisis au hasard parmi les panélistes de La Voix Maru Canada. Aux fins de comparaison, un échantillon aléatoire de cette taille comporte une marge d'erreur estimée (qui mesure la variabilité d'échantillonnage) de plus ou moins 2,5 %, 19 fois sur 20. Les résultats ont été pondérés par niveau de scolarité, âge, sexe et région (et, au Québec, par langue) de manière à refléter la composition de la population, en fonction des données du recensement. Cela a pour but de veiller à ce que l'échantillon soit le plus représentatif possible de toute la population adulte du Canada. Les écarts dans les totaux ou entre ceux-ci s'expliquent par le fait que les chiffres ont été arrondis.

À propos de la Banque CIBC

La Banque CIBC est une importante institution financière nord-américaine qui compte 10 millions de clients, tant des particuliers que des entreprises, y compris des clients institutionnels et du secteur public. Par l'intermédiaire de Services bancaires personnels et PME, de Groupe Entreprises et Gestion des avoirs, et de Marchés des capitaux, la Banque CIBC offre un éventail complet de conseils, de solutions et de services au moyen de son réseau de services bancaires numériques de premier plan, de ses emplacements dans tout le Canada et de ses bureaux aux États-Unis et dans le monde entier. Vous trouverez d'autres communiqués et renseignements sur la Banque CIBC à l'adresse www.cibc.com/en/about-cibc/media-centre.html.

SOURCE CIBC